基于代理成本理论的A股上市公司债务期限结构实证研究

摘 要:文章基于西方成熟的理论以及我国实证研究的结果,结合我国实际情况以及资本市场的特点,提出假设,使用数量经济学和统计学的基本工具,对债务期限结构理论中的代理成本理论在我A股上市公司中的适用性进行了探究。

关键词:上市公司 代理理论 债务 实证

中图分类号:F830.31 文献标识码:A

文章编号:1004-4914(2015)01-113-03

一、文献综述

1.支持债务期限结构的代理成本理论的研究成果。对于企业融资代理成本的正式研究始于Jensen和Meckling。1976年,J-M在《财务经济学杂志》上发表了题为《企业理论:管理行为、代理成本与所有权结构》一文,揭开了代理成本研究的序幕。J-M指出,现代企业的代理成本主要存在两种:一种是由股票融资引起的股东和管理者的冲突,一种是由负债融资引起的债权人和股东之间的冲突。伴随着这两种冲突相应产生了股权融资的代理成本和负债融资的代理成本。因此,企业的最有资本结构应在这两种成本之间权衡,自此代理成本假说应运而生。

Meckling(1976)指出股权融资的代理成本主要表现在两方面:一是资产替代问题。由于高风险项目的成功会给股东带来巨大利益,而一旦失败是却由债务人承担大部分成本,因此股东在做出投资决策时更乐于选择风险较高的项目,以达到财富转移的目的。这被称为“资产替代”或“投资过度”。二是投资不足问题。Myers(1977)指出,假设公司债务在股东进行投资决策后才到期,若净现值大于零的项目在投资过程中出现问题,债权人为保证自身利益会主张接管公司,从而会降低股东的利益。他还证明了增长机会较多的公司更容易产生次优投资决策问题,从而导致较高的代理成本。投资者需要通过对新信息的了解,进而在不同债务期限基础上对各类债务重新定价。这种方法能缓解资产替代效应和投资不足问题。

Jensen(1986)的实证研究也证明了企业可通过不同债务期限搭配的选择来降低自身的人代理成本。Barclay和Smith(1995)定义长期债务为期限大于或等于三年的债务,通过实证研究证明:规模小的公司更加倾向于发行短期债务,这与Myers(1976)的结论一致;公司未来成长机会多的公司更明显偏好发行更多短期债务,这与Smith(1986)的结论一致。另外,B-S研究表明,受到监管较少的公司也更加倾向于运用短期债务。

我国学者对于上市公司债务期限结构的研究较晚,但也取得了一定成果。陈耿、周军(2004)利用模型推导得出结论,认为债务融资产生的主要代理成本、资产替换与债务期限之间有密切联系。为保持偿债能力和避免破产,企业一般不会用短期资金投资于高风险项目,而且由于债务期限短,企业很快会面临再融资问题,滚动融资则容易遭到债权人的抵制,企业将难以为继。企业股东和管理层均会理性地预计这一点,因此在以短期债务为主时,企业资产替换行为受到天然地抑制,债务代理成本受到相应控制。

肖作平(2005)应用广义矩估计模型,选取非金融类上市公司面板数据,从动态视角对债务期限结构的影响因素进行实证检验,结论支持代理成本理论:管制行业具有较显著的长期债务;投资机会较为密集且有更多成长机会的公司更倾向于借入短期债务;更多长期债务则被资产期限较长的公司借入;但是,自由现金流量的影响取决于信息不对称程度。

何靖(2008)在研究中加入了债务杠杆的影响,认为债务期限和杠杆率往往存在密切关联。研究发现债务融资结构在不同的行业之间存在较为明显的差异,这些差异基本属于不同行业而非不同年份;不同规模的企业流动负债比率与企业规模呈正向变动关系,长期负债比率与企业规模呈逆向变动关系;上市公司通过缩短债务期限来消除投资不足的问题的减压缺乏显著性。反之,多数公司采取降低债务杠杆的措施来达到这个目的,因为债务比例的减少,向债权人转移的那些由成长机会所产生的收益就会减少。另外,大规模企业更经常借入长期债务,但当企业规模达到一定程度时,反而偏好于利用短期债务发展自身业务。

肖作平、廖理(2009)结合我国当时的制度背景和国外债务期限结构经典理论模型,研究上市公司特征、公司治理结构等因素对债务期限结构选择的影响,建立模型进行实证检验,得出的结论证明,中国上市公司的短期债务比例远高于长期债务比例;其次,公司债务期限结构选择很大程度受到债务融资所产生的代理成本影响。

2.不支持债务期限结构代理成本理论的研究成果。雷森、李传昭、李奔波(2005)选择了上海交易所全部非金融业A股上市公司共582家作为研究样本(剔除了ST和PT的公司),选取2002年12月31日股票收盘价,利用多元线性回归模型进行实证研究,研究结果证实不支持代理成本假说。作者认为,企业规模、增长期限与债务期限结构均无关,这与我国长期实行利率管制的金融抑制有关。

袁卫秋(2008)选取2003年12月31日之前上市的1034家A股公司作为原始样本,并将2001—2004年连续4个年度的数据作为对象,利用多元线性回归模型进行分析,得出的结论对代理成本理论没有理想的支持,只有微弱的支持。资产期限、公司规模、增长期权在代理成本理论中是影响公司债务期限的,而自由现金流量不显著。有些与预期的符号相反,但高度显著,能够部分解释上市公司债务期限决定行为;用无形资产占总资产比重衡量公司的成长机会,比托宾q更加有效,因为托宾q不能很好地计量;行业对公司债务期限结构有影响,但是其影响并不显著,即行业债务期限结构差异缺乏普遍性。

二、实证假设、模型设计与变量统计性描述

1.实证假设。代理成本的理论研究表明,公司的债务期限结构与公司的自由现金流量和成长性呈反向关系,而与企业规模和资产期限结构呈正向关系。同时,不同行业也对债务期限结构有着不同的影响。

(1)债务期限。债务期限结构用长期债务占总债务的比重衡量,用DM表示债务期限。

(2)成长性。本文对公司成长性的统计,采用Barclay与Smith(1995)等多数学者的方式,将公司资产的市场价值与账面价值之比,即托宾Q作为衡量依据。用GROWTH代表成长性,根据Myers(1977)的研究结论,DM与GROWTH呈现反向关系。

(3)自由现金流量。由于Jensen(1986)定义的自由现金流量无法从财务报表中之直接推算,因此常用其他现金流量的概念代替,本文采用国内普遍采取的方法——“经营活动现金流量净额/总资产的账面价值”来计量自由现金流量这一变量。自由现金流量用符号CASHFLOW表示,根据Jensen(1986)的研究结论,DM与CASHFLOW呈现反向关系。

(4)公司规模。考虑到我国上市公司存在着为数不少的非流通股,本文采用国内大多数学者采用的公司账面价值的自然对数来表示。公司规模用符号SIZE来表示,根据代理成本理论,DM与SIZE成正向关系。

(5)资产结构。本文利用多数学者采用的固定资产占总资产的比重度量这一指标。资产期限结构用AM来表示,理论证明,DM与AM成正相关关系。

(6)行业属性。实证研究中,行业对公司债务期限的影响一部分是从行业是否受到政府管制角度考虑,一部分则是从行业分类的角度考虑。本文将行业作为控制变量加入研究,用2012版证监会行业分类为标准参考。行业属性的符号用Di来表示,i表示某一行业,当公司属于该行业时,Di=1,否则Di=0。i=1代表“采矿业”,i=2代表“房地产业”,i=3代表“建筑业”,i=4代表“交通、物流、仓储和邮政业”,i=5代表“农、林、牧、渔业”,i=6代表“社会服务业”,i=7代表“文化、体育和娱乐业”,i=8代表“信息传输、软件和信息技术服务业”,i=9代表“综合类”,当所有虚拟变量都取0时,代表的是“制造业”。

2.模型设计。根据前文变量设计,建立如下的多元线性回归模型。

DM=β1AM+β2CASHFLOW+β3SIZE+β4GROWTH+β5D1

+β6D2+β7D3+β8D4+β9D5+β10D6+β11D7+β12D8+β13D9

3.样本选取及其描述性统计。本文选取了2000年12月31日之前在A股上市的688家上市公司的2012年年度数据,作为样本,建立起了固定的样本,对样本进行如下的基本筛选:

(1)剔除金融和保险行业的上市公司,因为这些公司本身就是资金的提供者,其资产和负债结构明显区别于其他公司。

(2)剔除ST和PT的公司样本,因为这些公司的财务报表不能反映真实的情况。

(3)剔除数据缺失的样本。由于多种原因,有些样本的观测值存在缺失和错误,为不影响结果而去掉这些样本。

经过筛选,剩余596个样本组成观测样本。本文原始数据来锐思(RESSET)数据库,并手工对数据进行了取对数等简单的处理,见表1和表2。

三、实证分析

1.回归结果。

DM=0.3116*AM-0.1601*CASHFLOW+0.0049*SIZE-0.0018*GROWTH

(0.0000***) (0.0492**) (0.0000***) (0.0933*)

+0.1132*D1+0.1696*D2+0.0112*D3+0.1877*D4+0.0461*D5

(0.0060***) (0.0000***) (0.8345) (0.0000***) (0.3615)

+0.0252*D6+0.0110*D7-0.004*D8+0.0745*D9

(0.7028) (0.8776) (0.9254) (0.0208**)

括号中是eviews最小二乘回归数据中的P值,公式中***代表在1%的水平下显著,**表示在5%的水平下显著,*在10%的水平下显著。

2.数据检验。

(1)多重共线性。

表格中的数据都比较小,可以说明不存在自相关。

(2)异方差。根据检验结果,怀特异方差结果P值是0.0473,在5%的水平下显著,因此可以说明不存在异方差。

(3)自相关。表格中德宾—沃森检验(D-W检验)数值为2.0848,接近2,通过检验。

3.结果分析。统计结果显示,成长性的系数是-0.0050,表明成长性与公司的债务期限成反向关系,并且在1%水平上统计显著,这说明成长机会越多的公司长期债务比重越大。这跟我们DM与GROWTH成反向关系的假设相符。

自由现金流量的统计系数为-0.2060,表明自由现金流量与供公司债务期限结构成反向关系,在1%统计水平上显著,说明自由现金流量与债务期限成反比,自由现金流量越多,长期债务占比越小。这符合本文假设:DM与CASHFLOW成反向关系。

公司规模这一自变量的系数为0.0066,表明公司规模与公司债务期限结构成反向关系,并且在1%水平上统计显著,这说明公司规模越大,长期债务占比越大。这符合本文假设:DM与SIZE成正向关系。

资产期限结构的系数为0.1896,表明资产期限结构与公司债务期限结构成正向关系,并且在1%水平上统计显著,说明公司固定资产所占资产的比重越大,则公司长期债务占比就越高,这符合假设:DM与AM成正相关关系。

9个虚拟变量中有两个在1%水平上统计显著,有两个在10%水平下统计显著,余下的5个是非统计显著的,表明所属行业对公司债务期限结构是存在影响,但是影响并不大。

四、结论与建议

1.研究结论。

(1)A股上市公司总债务中,长期债务占比较低,即债务期限总体来说偏短。根据数据的描述性统计,我国上市公司的长期债务占比平均值只有0.2,而中位数仅仅1.3。这可能是由于长期债务成本较高,且我国对于长期债务的限制条件较为严格,不容易借入,因此大多数公司选择期限较短、成本较低的短期债务。

(2)A股上市公司中不同行业债务期限结构的差别不明显,即部分统计不显著,但是差异依然存在。在9个虚拟变量中,有5个完全没有通过显著性检验,说明大部分行业不具有债务期限结构的差异,有一些行业存在明显的差异。采矿业(D1)、房地产业(D2)、建筑业(D4)、综合业(D9)4个国外行业有较为明显的差异,其他的6个行业则没有明显差异。

(3)代理成本理论在我国A股市场基本成立。我国上市公司较为符合经典的代理成本理论,并且各项传统影响因素统计显著。这表明资产期限结构、自由现金流量、公司成长性以及公司规模四个因素对于A股上市公司债务期限结构有十分显著的影响,且影响方向与理论预期一致。

2.建议。

(1)公司管理者在进行融资决策时,应根据公司自身特点将短期债务成本低和长期债务偿债压力小的特点有机结合,达到公司债务融资的利益最大化决策。

(2)积极推动长期债务市场尤其是债券市场的发展,改变当前企业主要依靠商业银行贷款的现状,为上市公司合理选择自身负债期限提供良好的市场环境和氛围。上市公司偏好短期债务融资,虽然是部分理性选择的结果,但正如“囚徒困境”一样,个体的理性不一定是整体的理性。公司短期债务比例过高,意味着公司可能存在过度投资的问题,那么对公司和经济的长远发展不利。

(3)培育成熟的机构投资者。由于中小股东无意参与公司治理,也不关心公司融资政策和决策,由此可能加剧公司的短期投机现象。因此,加强对投资者理性投资的指引,加强对于成熟机构投资者的培育,使得我国资本市场由投机性心理主导向理性投资心理主导转变,促进我国资本市场有效性的提高。

(4)完善相关的法律法规,加强对债权人的利益保护。当前我国上市公司的债务期限普遍较短的现象是政府干预和债权人保护机制缺乏造成的,这一现象严重扭曲了债务治理机制和资本市场的资源配置功能。只有相关的法律法规日趋完善,才能充分发挥债务期限结构的公司治理作用。

参考文献:

[1] 方媛.基于债权人保护和政府干预的债务融资期限结构研究[N].立信会计出版社,2010

[2] 陈耿、周军.企业债务融资结构研究——一个基于代理成本的理论分析[J].财经研究,2004(2):9-60,62

[3] 雷森,李传昭,李奔波.我国上市公司债务期限结构实证分析[J].财经论坛,2005(3):88-89

[4] 肖作平.“对我国上市公司债务期限结构影响因素的分析”.[J].经济科学.2005(3):80-81,83,87-88

[5] 肖作平、廖里.债务期限结构影响因素研究——理论和证据[N].中国人民大学出版社,257-258,269-274

[6] 袁卫秋.中国上市公司债务期限结构的实证研究[N].广州:暨南大学出版社.2008.9:8-14,17-53,129-179,268-274

[7] Barclay M.J, Smith Jr.C.W. “The Maturity Structure of Corporate Debt”. [J]. Journal of Business,1996.214-229

[8] Jensen M.C, “Agency Costs of Free Cash Flow, Corporate Finance and Takeovers”. [J]. American Economic Review,1986 Vol.76, No.2. 1-14

[9] Jensen M.C, Meckling W.H. “Theory of the Firm: Managerial Behavior, Agency Cost and Capital Structure ”[J]. Journal of Financial Economics,1976,63-71

[10] Jensen, M. C. Meckling, W.H. Theory of the Firm: Managerial Behavior, Agency Costs, and Capital Structure. [J]. Journal of Financial Economics,1976,(3):305-360

[11] Stohs, M.H, Mauer, D. C. The Determinants of Corporate Debt Maturity Structure. [J]. Journal of Business,1996,(69):279-312

[12] Barnea,A,Haugen,R. A, Senbet, L. W.A Rationale for Debt Maturity Structure and Call Provisions in the Agency Theoretic Framework. [J]. Journal of Finance,1980,(35):1223-1234

更多网站公告

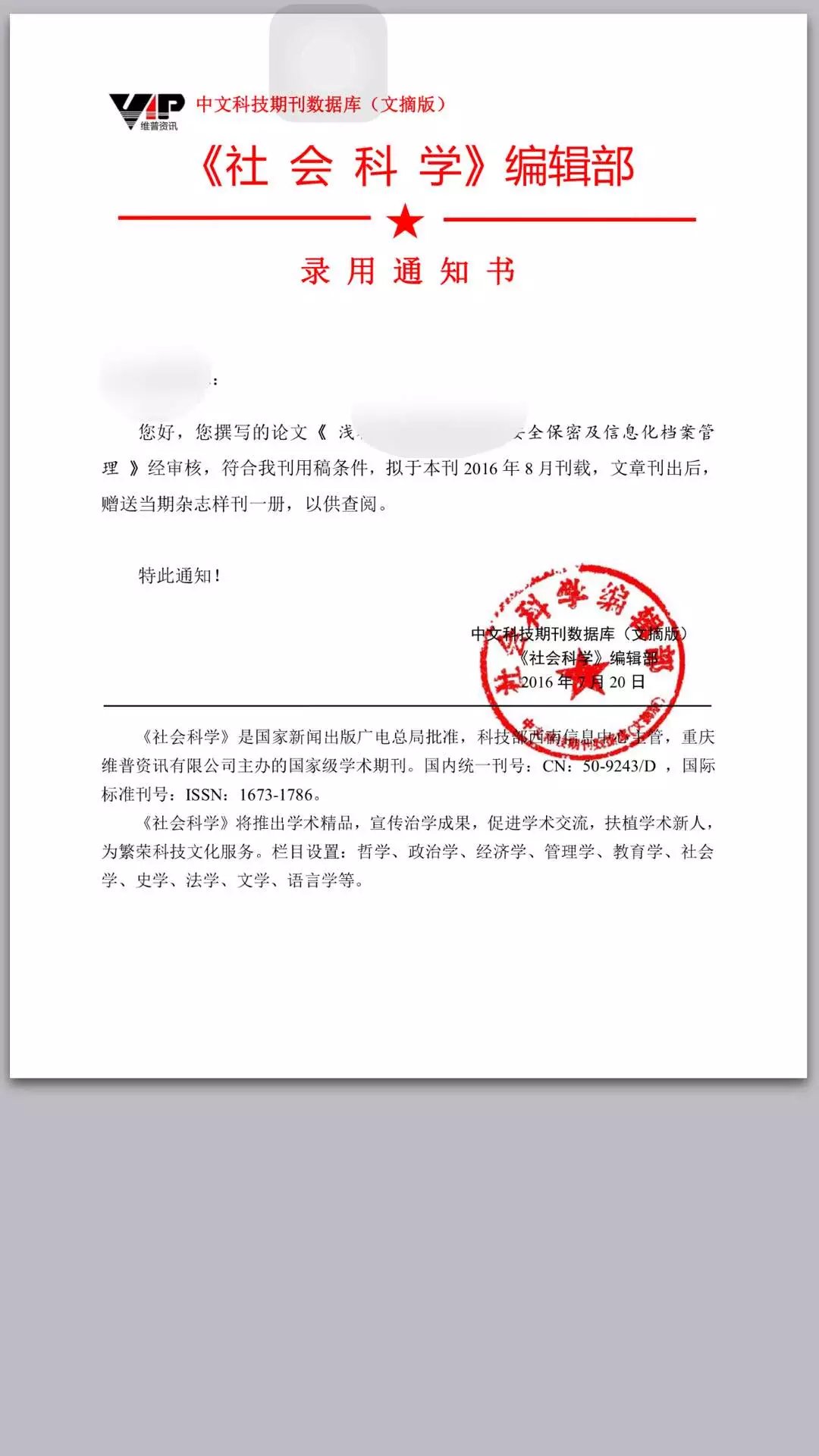

- ·国家级杂志《社会科学》刊期说明 2016-07-20

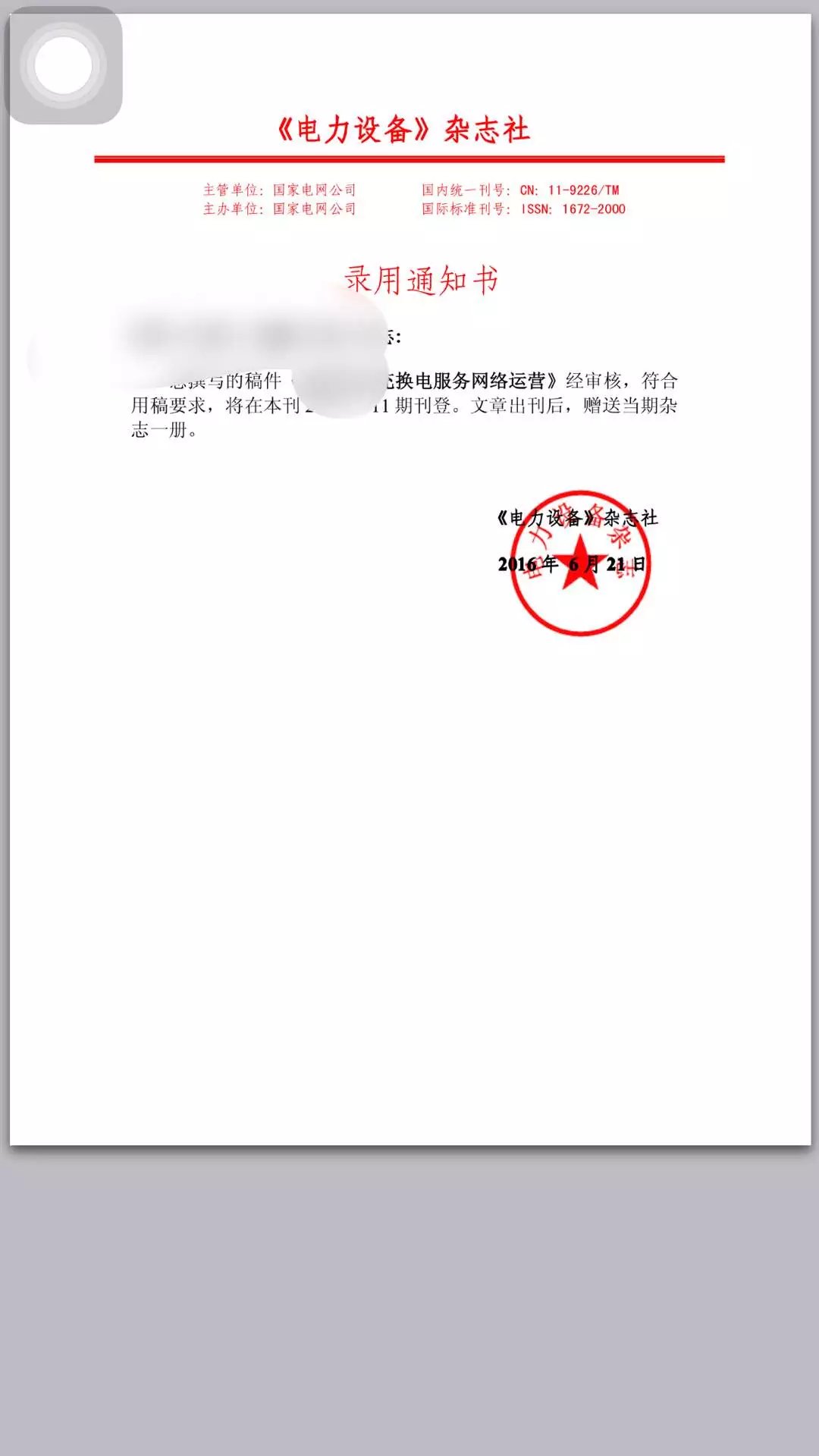

- · 国家电网主管主办的电力专业期 2016-06-23

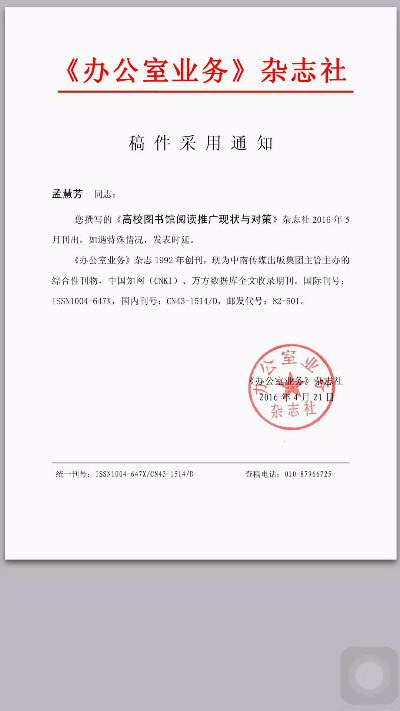

- · 办公类核心期刊《办公室业务》刊 2016-04-28

- ·《临床肺科杂志》统计源核心期刊 2016-01-22

- ·国家新闻出版广电总局第一批认定 2015-01-09

- ·中国教师论文发表网为您出书 2013-02-26

- ·教师发表论文请找中国教师论文发 2010-01-12

- ·中国教师论文发表网郑重承诺 2008-12-28

热门阅读

- ·如何推进实施新一轮电力体制改革 [02月19日]

- ·中国债券市场风险分析及对策 [02月19日]

- ·为何把“双创”上升到发展新引擎 [02月19日]

- ·国有企业基层社会保险工作人员应 [04月15日]

- ·地方院校大学生自主创业的现状、 [04月15日]

- ·高校课程建设的教育经费投入模式 [04月15日]

- ·构建高校学生民主参与教学管理的 [04月15日]

- ·加强高校后勤信息化建设的意义与 [04月15日]

- ·高校师生科技创业的SWOT分析与行 [04月15日]

- ·民办高校参与型学生教育管理探究 [04月15日]

电话:15554080077 邮箱:chinajiaoshi@163.com QQ:546427774 1027630087